El desarrollo de productos y servicios fintech, conocido como tecnología financiera, ha permitido que en un par de años demos un salto paradigmático en el sector.

En la región, Chile ha liderado la transformación financiera tecnológica con resultados sorprendentes para aquellas instituciones que han optado por operar como fintech. Desde duplicación de cartera, hasta aumento de 60% en cierres comerciales. Sin duda, la normativa y legislación chilena para la gestión de información financiera y operacional ha facilitado el proceso, junto a una cultura empresarial abierta a inversiones tecnológicas.

Fapro, proveedor open finance chileno inició operaciones en 2019 con una solución orientada al factoring y leasing, captando rápidamente el mercado de crédito y financiamiento obteniendo un crecimiento de más de 300% en 2020, consolidándose de esta manera como la solución más inteligente para gestión financiera en el sector. Bajo un modelo de integración vertical plug & play comienzan a resolver lo que el mercado requería:

- Indicadores operacionales y tributarios

- Proyecciones en línea

- Acceso a data financiera al instante

- Análisis de riesgos exhaustivos

El modelo Fapro aterriza en México

Los directivos de Fapro han puesto sus fichas en un nuevo mercado: México. Durante 2022 su equipo TI ha desarrollado una solución enfocada en servicios financieros para el mercado mexicano, basados en el know how de los logros alcanzados en Chile, pero incluyendo una llave más: el open finance.

El paradigma Fintech es el destino soñado para todas las empresas financieras al permitirles operar con un estándar de servicios superior, de gran competitividad, diferenciación, conversión y reconocimiento. Los usuarios, principalmente ejecutivos comerciales, evidencian rápidamente la eficiencia en las operaciones, tiempos de respuestas y resultados.

Los clientes se suman a un ecosistema financiero que se construye a diario a nivel global, a partir de soluciones escalables y de integración vertical.

Es un hecho que las relaciones estratégicas con proyectos fintech han potenciado el desarrollo de las financieras tradicionales y del sector bancario en general, incrementando aún más el impacto de soluciones orientadas a liberar capital.

Fapro y el factoring

A grandes rasgos, el factoring o factoraje sirve como plataforma de financiamiento basada en el adelanto de facturas a proveedores que solucionan problemas de liquidez inmediata, ofreciendo porcentaje de interés menor en relación a préstamos que se realizan de manera tradicional u otros modelos.

En Chile, Fapro ha logrado darle un giro de 180° a estos servicios donde todos los actores se encuentran conectados: financieras, clientes, deudores, proveedores y data tributaria en línea. Lo que al inicio fueron funcionalidades que el sector de financiamiento requería, como información clave en gráficos, acceso a data tributaria, indicadores, proyecciones y análisis de riesgo, derivó en una herramienta de gestión financiera empoderando a los equipos comerciales que la utilizan.

El uso de la solución, basado en un modelo fintech, permitió a los clientes alcanzar resultados comerciales rápidamente. Estos casos, permitieron a Fapro evolucionar como proveedor open finance, incorporando soluciones para otros segmentos de la industria.

ADN Fapro

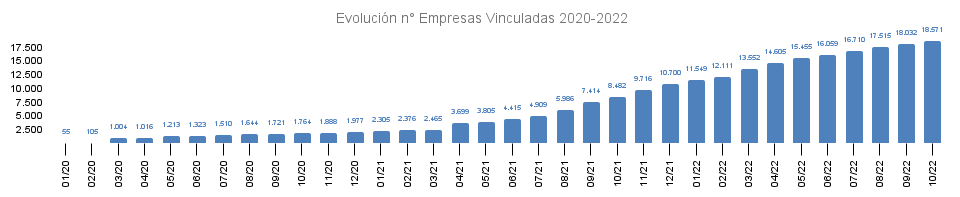

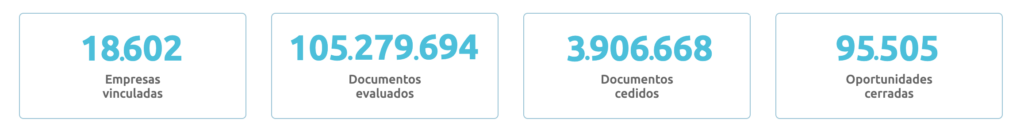

Fapro inició operaciones como Startup a mediados de 2019 destacándose por los siguientes logros a la fecha:

- Mediante su solución, se ha financiado US$183 millones, principalmente a PyMES, el sector que más demanda liquidez

- Más de 18.500 empresas vinculadas a través de sus clientes generando un ecosistema de factoring integral

- Han sido los primeros en detectar estafas financieras cruzando datos operacionales y tributarios entre clientes, deudores y proveedores

- Han reducido los tiempos de liberación de capital de semanas a horas y el acceso a datos tributarios es 10 veces más rápido que fuentes oficiales

- Los fondos de inversión prefieren los análisis de riesgos de la solución por su veracidad, presentación y rapidez

- Cuentan con alertas de operaciones financieras generando indicadores de riesgo o de oportunidades en línea

- Su modelo apunta a obtener operaciones confiables, mayor autonomía a áreas comerciales, aumento de prospección y detección de oportunidades

- Sus clientes han logrado carteras 2X rápidamente y los más avanzados 3,6X en menos de 6 meses

- La contratación es rápida y cuentan con inducción específica para la gestión específica a resolver

- Provee gestión sobre comportamientos de usuarios comerciales, perfiles de cierres y objetivos

- Los clientes que integran la solución pueden comenzar a operar como fintech en menos de 48 horas

Open finance 2023

Según AMEFAC, Chile se sitúa en el puesto número 2° Latam con mayor volumen de factoraje. Fapro estima alcanzar el 80% del mercado durante el primer semestre de 2023 y ya piensa en México para su desembarco.

La propuesta mexicana supera la solución original de Chile, al integrar a los servicios core (factoring y leasing) soluciones play & play para Insure tech, inversiones, riesgo financiero y normativo, créditos bancarios, análisis de proveedores y herramientas de evaluación para acceso a financiamiento.

Fapro ingresa a México como un open data financiero capaz de transformar la industria con el aval de haber logrado en Chile resultados sorprendentes. El segundo semestre 2022 ha marcado la agenda para ampliar y consolidar relaciones con actores relevantes del sector financiero mexicano, compaginando soluciones y puntos de inflexión que permitirán su ingreso al mercado con solidez.

En cuanto a Chile, además del open finance local, prevé el lanzamiento de herramientas para rentas imponibles en personas naturales, validaciones de antigüedad laboral, con el objetivo de proveer soluciones financieras a personas.